いよいよ2023年から新NISAがスタートしますね。

何をどう買うか?ということで、超個人的な投資方針について備忘の意味も込めてまとめてみます。

前提として、そもそも何のために資産運用するのか?

新NISAで金融商品を購入するにあたって、そもそも何のために金融商品を購入する(=資産運用する)のか?という点を整理しておきたいと思います。

資産運用の発端としては、「銀行よりも割の良い預け先に、余剰資金を入れて殖やしたい」という気持ちがあります。

それなら日本国債とかでも良いのではないか?という気も一瞬しますが、長期・分散・積立の観点からはもっと幅広く分散した方が安心だよねという結論に至ります。

そもそも、お金持ちになりたいか?と言われると「そうでもない/そこそこでいい」というのが正直な気持ちでもあります。

お金は生活に必要な分だけあればよく、必要だが重要ではないという解釈です。

買いたくないものを買う必要はなく、それはまた金融商品も然りです。

ただ、「銀行よりも割の良い預け先」として税制が優遇されているiDecoは満額積立済みで、次に税制が優遇されているNISAへ関心が向かうのも必然。

これまでは積立NISAで満額投資していましたが、新NISAでは投資金額や非課税期間が大幅にアップするため、余剰資金は新NISAで積極的に運用しようと思います。

新NISAで何に長期・分散・積立するか?

現在30代半ばであり、仕事を辞めるつもりもないのでまだまだリスクを取れるタイミングにいる認識です。

ということで、株式を中心としたコア・サテライト戦略を取ろうと思います。

具体的なイメージは次のとおりです。

| 新NISAのコア・サテライト戦略 | コア(守り) | サテライト(攻め) |

| アセットクラス | 世界株式のインデックスファンド | 日本個別株 |

| 割合 | 70% | 30% |

| 投資枠と金額 | 積立枠120万+成長枠130万 | 成長枠110万 |

積立投資枠:オルカン(e-MAXIS Slim 全世界株式)

新NISAで長期に渡って投資するなら…ということであれこれ考えてみましたが、結局はオルカン(e-MAXIS Slim 全世界株式)を中心に積み立てていくこととしました。

投資対象の広さ、手数料の安さ、分配金を出さず配当が再投資される点をポイントに選定しました。

S&P500をはじめとした他の金融商品と色々比較しましたが、考えるだけ時間の無駄、黙って長期間入金すれば良い、それだけ!という感じですね。別にライバルを出し抜いて高い成績を叩き出してやろうとかいう思惑は全くないので、「とりあえず長い目で見て増えていればOK」という感覚です。

新NISAの年間枠360万円のうち、70%を占める250万円はオルカンを購入しようと思うので、積立投資枠の120万円は全てオルカンを購入します。

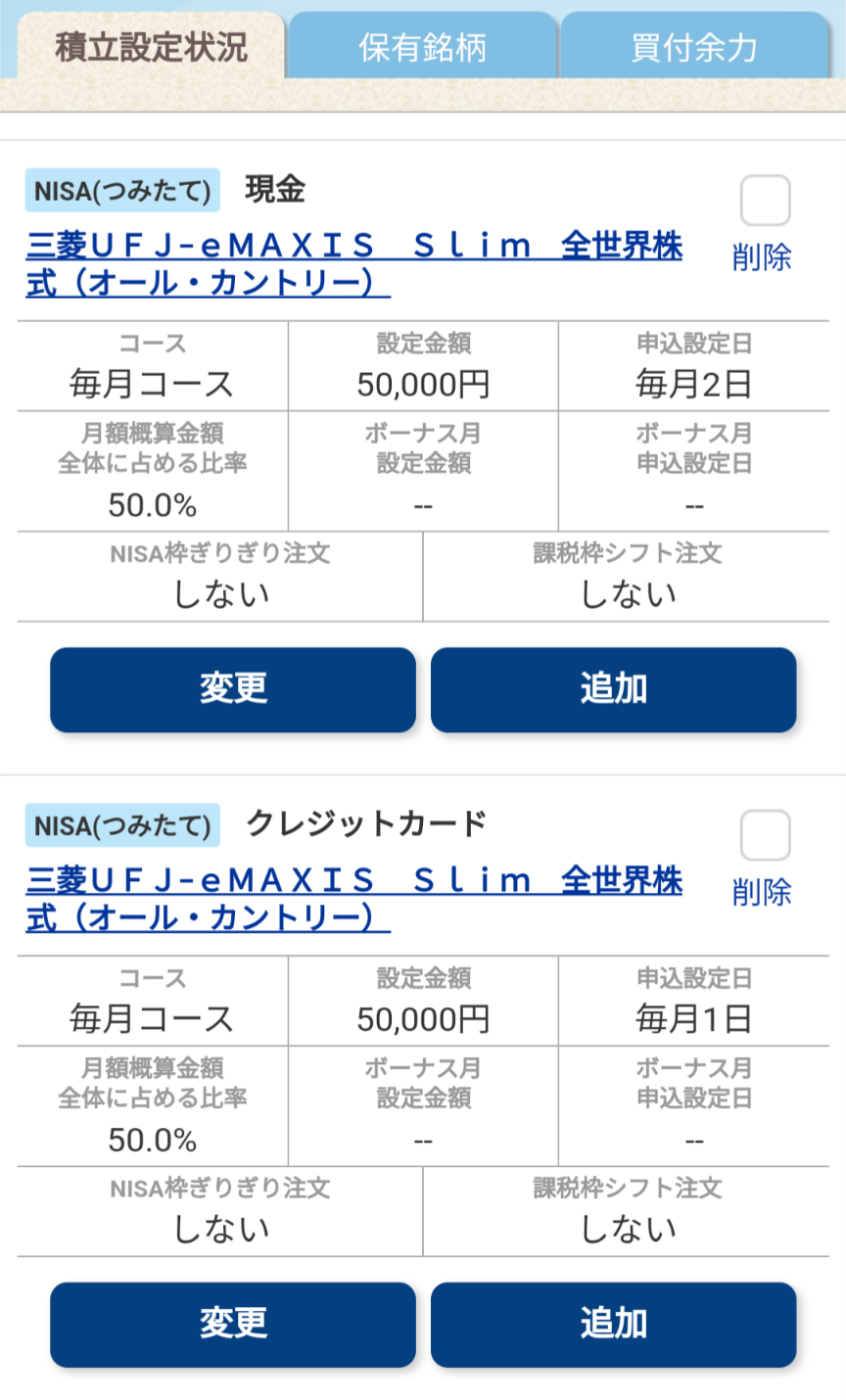

現金5万円、クレカ5万円で積立設定しました。クレカでポイントももらいたいので…。

成長投資枠:オルカン(e-MAXIS Slim 全世界株式)と日本株(高配当&優待)

新NISAの成長投資枠は240万円。積立投資枠120万円でオルカンを積立購入しているので、成長投資枠の130万円もオルカンに投資し、計250万円をコア・アセットクラスに据える寸法です。

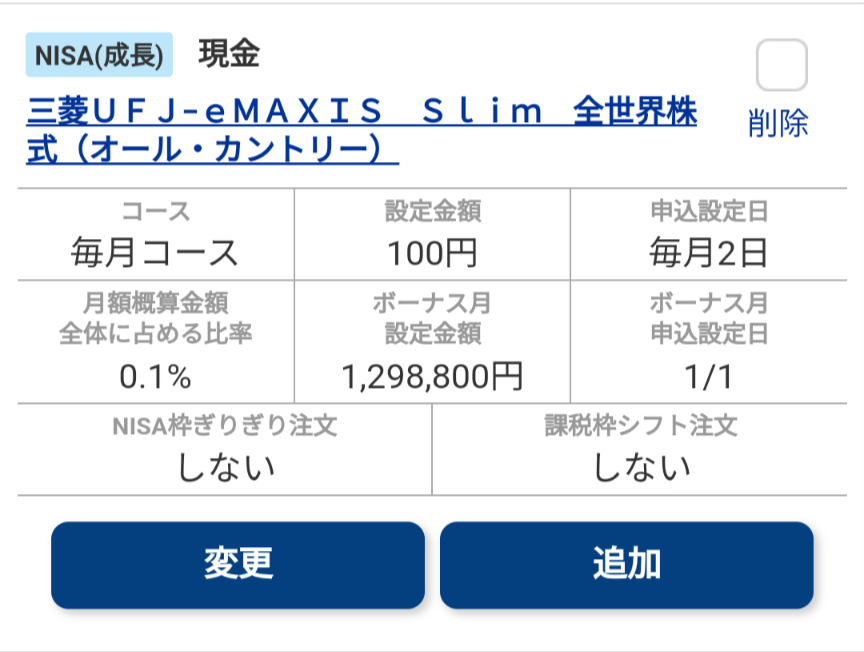

成長投資枠では、ボーナス月申込設定を活用して2023年1月1日付で約130万円を一気に投入します(実際は、1月に1,298,800円を投入し、残りの11ヶ月で100円を積み立てます)。

ドルコスト平均法は下落相場には有効ですが、結局全世界株って5年以上のスパンを見ると基本的には右肩上がりになっている(=上昇相場である)ため早い&安いタイミングでガッと買ってしまう寸法です。

何?一括で注ぎ込むなら円高がベター?ううん、うーん。いいや、黙って買います。とにかく、あれこれ考えすぎて手出しできないことの方がリスクと考えています。

そもそもが余剰資金だし、細かくは考えすぎません。大きな流れに乗れればそれでいいです。前述の通り、大きく勝とうとは特に思っていないので…。余剰資金については、銀行の定期預金に入れっぱなしにする方が負けに近づくと感じています。

とにかく、勝たなくてもいいので負けないことをモットーに投資していきたいと思います。

積立投資枠と成長投資枠でオルカン250万円分をコア・アセットクラスとして確保した後は、残額110万円をサテライト・アセットクラスとして日本株に投入予定です。

なぜ日本株を?と言われると困るのですが、強いていうなら好きだからかもしれません。特定口座で日本株を売買して配当や優待をいただいた馴染みがあるというのもありますが、日本株のファンダメンタルズなんかを調べていると世界の仕組みが少しずつわかっていくようで、なんだか楽しいんですよね。

具体的には、中長期で保有できる高配当株を集めつつ、生活コストを下げることができる優待株を集めたいと思っています。

110万円で何をどこまで買えるのか?というのは別問題としてありますが…。原則、1株投資で相場に残りつつ、相場が暴落した時には積極的に買い向かいたいと思います。メンタル的に買い向かえるのかはわからないものの。

単純計算すると、110万円÷12ヶ月÷20日(ざっとした営業日)=4,500円程度まで1日あたり1株投資できそうですね。

指標的に割安になった銘柄を買い集めたいものの、特に食指が動かなければ買付余力はそのままキープし、年末にまとめてオルカンを限度額いっぱいまで買おうかと考えています。

新NISAの投資戦略は人それぞれ

まあ、身も蓋もないことを言ってしまえば新NISAの投資戦略は人それぞれ。

最速で5年1,800万円をオルカンで埋める勢もいれば、節約に励みつつ入金力を高めてスポットスポットで購入する勢もいると思います。

結局、ライフステージや保有資産、メンタルによって適した投資戦略は千差万別なので、「どれが正解!」という投資手法はないと思っています(いうて理屈的には5年1,800万円を最速がわかりますが、庶民には無理やんそんなん)。

ポイントは、退場せず、楽しみつつ、末長く相場に居座ることに尽きるんじゃないかな?と。

その昔、世界的な投資家であるジム・ロジャーズが「死なないこと、楽しむこと、世界を知ること」という言葉を村上龍氏に贈ったようですが、本当に全てに通ずる金言だと思います。

僕も「1年目はこんな感じでいこう!」というふうにまとめてみましたが、2年目は種銭もないので全く別の戦略になっていると思います。節約して入金力を高めるのか、特定口座の銘柄を売却するのかはまだ深く考えていませんが、おそらく両方行う予感。

とにかく、まずは死なないで楽しみたいと思います。

以上、「2023年の新NISAにおける超個人的な投資方針について」でした。